Pola hanging man, adalah tanda bearish. Pola ini terjadi terutama di bagian atas uptrends dan merupakan peringatan dari potensi pembalikan ke bawah. Penting untuk menekankan bahwa pola hanging man adalah peringatan perubahan harga potensial, bukan sinyal, dalam dan dari dirinya sendiri, untuk melakukan posisi jual.

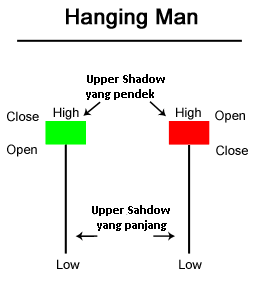

Pola hanging man, seperti pola hammer, ini dibuat ketika, harga pembukaan, tertinggi, dan penutupan adalah kira-kira harga yang sama. Juga, terjadinya lower shadow panjang, yang harus minimal dua kali panjang tubuh nyata. Ketika harga tertinngi dan harga pembukaan adalah sama, sebuah hanging man bearish candlestick yang terbentuk dan dianggap sebagai tanda bearish yang kuat daripada ketika harga tertinggi dan penutupan adalah sama.

Setelah uptrend yang panjang, pembentukan sebuah pola hanging man adalah bearish karena harga ragu-ragu dengan penurunan harga secara signifikan pada siang hari. Memang, pembeli kembali ke pasar, dan mendorong harga kembali disekitar harga pembukaan, tetapi kenyataannya bahwa harga bisa turun secara signifikan menunjukkan bahwa penjual sedang menguji tekad pembeli. Apa yang terjadi pada hari berikutnya setelah pola hanging man akan memberikan gambaran ke trader, apakah harga akan lebih tinggi atau lebih rendah.

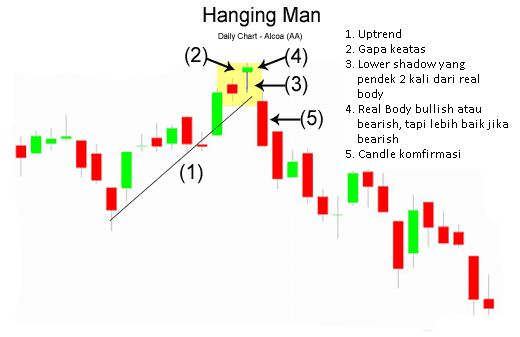

Grafik di bawah adalah saham Alcoa (AA), menggambarkan sebuah Hanging Man, dan Bearish Candlestick merah besar setelah Hanging Man memperkuat penjual untuk berpikir bahwa pembalikan harga ke bawah akan datang:

Dalam grafik saham di atas Alcoa, pasar memulai pengujian hari itu untuk menemukan di mana permintaan akan memasuki pasar. Harga saham Alcoa akhirnya menemukan support pada harga terendahnya har itu. Tekanan penjual ke bawah dihentikan dan harga berakhir disekitar harga pembukaan.

Penting untuk diketahui, bahwa hanging man bukanlah tanda untuk melakukan order sell; indikator lain seperti break terhadap trendline atau konfirmasi candle harus digunakan untuk menghasilkan sinyal jual.